La Ley 21.210 de “Modernización tributaria” modificó el Artículo 14 de la LIR (Ley de Impuesto a la Renta) creando tres nuevos regímenes tributarios, en aplicación desde el 01.01.2020, esto es:

– Régimen General Semi Integrado (Artículo 14 A).

– Régimen Propyme General (Artículo 14 D N°3)

– Régimen Propyme Transparente (Artículo 14 D N°8)

Respecto a la situación de los gastos rechazados y a la aplicación del Art. 21 de la LIR, el Art. 68 de la LIR, se pronuncia al respecto, indicando quienes son los contribuyentes facultados para llevar contabilidad simplificada, aclarando de paso, respecto de los “nuevos” regímenes Propyme (general y transparente) si se ven o no afectados por la aplicación del Art. 21, señalando lo siguiente en la letra c):

“c) Los contribuyentes acogidos al artículo 14 letra D), de acuerdo a las reglas señaladas en el número 3 de dicho artículo. No obstante llevar contabilidad simplificada a estos contribuyentes les aplicará lo establecido en el artículo 21, lo que excluye a los contribuyentes del número 8 de la referida letra D) del artículo 14”

De acuerdo a lo anterior, por norma expresa, hasta aquí tenemos claro que el Art. 21 de la LIR, aplicará al Régimen Propyme General (aun llevando contabilidad simplificada) y no al Régimen Propyme transparente.

Ahora bien, en cuanto al tratamiento de los gastos, en términos generales, el Art. 31 de la LIR, entrega las pautas que se deben cumplir para considerar un gasto como aceptado, esto es:

a) Se trate de gastos necesarios para producir la renta, entendiendo por tales, aquellos que tengan aptitud de generar renta, en el mismo o futuros ejercicios y se encuentren asociados al interés, desarrollo o mantención del giro del negocio;

b) No hayan sido rebajados en virtud del artículo 30;

c) Se encuentren pagados o adeudados en el ejercicio comercial correspondiente;

d) Se acrediten o justifiquen en forma fehaciente ante el Servicio.

A su vez, el Art. 31, indica puntualmente, los gastos que no se podrán deducir, por ejemplo, establece que no se deducirán los gastos en combustibles, lubricantes, reparaciones, seguros y, en general, todos los gastos para la mantención y funcionamiento de vehículos, cuando no sea éste el giro habitual del contribuyente, salvo cuando el Director del Servicio los califique previamente de necesarios a su juicio exclusivo.

Por lo tanto, en ambas situaciones, de no cumplir los requisitos establecidos, procederá el rechazo del gasto, debiendo agregarse a la renta líquida, en conformidad a lo establecido en el número 1 del Art. 33, en este caso, específicamente en la letra g) del mismo, que señala:

“las cantidades cuya deducción no autoriza el artículo 31° o que se rebajen en exceso de los márgenes permitidos por la ley o la Dirección Regional, en su caso, sin perjuicio de la aplicación del artículo 21 de la LIR”

De acuerdo a lo anterior, hasta aquí tenemos claro que los gastos que el Art.31 no autoriza, serán agregados a la renta imponible, de acuerdo a lo indicado en el N° 1 del Art. 33.

Es esta condición, la que conecta con el Art. 21 de la LIR, modificado por la Ley 21.210 del 2020, se copia lo pertinente, lo remarcado es lo nuevo:

“Artículo 21.- Las sociedades anónimas, los contribuyentes del número 1 del artículo 58, los empresarios individuales, comunidades y sociedades de personas que declaren sus rentas efectivas de acuerdo a un balance general según contabilidad completa, deberán declarar y pagar conforme a los artículos 65, número 1, y 69 de esta ley, un impuesto único de 40%, que no tendrá el carácter de impuesto de categoría, el que se aplicará sobre:

i. Las partidas del número 1 del artículo 33, que correspondan a retiros de especies o a cantidades representativas de desembolsos de dinero que no deban imputarse al valor o costo de los bienes del activo y que beneficien directa o indirectamente a los relacionados a la empresa o sus propietarios, según dispone el inciso final de este artículo, o bien, en aquellos casos en que el contribuyente no logre acreditar la naturaleza y efectividad del desembolso. La tributación señalada se aplicará, salvo que estas partidas resulten gravadas conforme a lo dispuesto en el literal i) del inciso tercero de este artículo;”

Ahora bien, las partidas del número 1 del Art. 33 (que se debe entender referido a la letra g) del N° 1 de dicho artículo), según lo establecido en el numeral i del inciso primero del Art. 21 de la LIR, siempre que sean un retiro de especies o cantidades representativas de desembolsos de dinero, que beneficien directa o indirectamente a los relacionados a la empresa o sus propietarios o bien, en aquellos casos en que el contribuyente no logre acreditar la naturaleza y efectividad del desembolso se afectarán con impuesto único de 40% de cargo de la empresa.

En sentido contrario, se debe tener presente en cuanto a la modificación, que los gastos que no cumplan con los requisitos que exige el artículo 31, y que no beneficien directa o indirectamente a los relacionados a la empresa o sus propietarios o, en los demás casos, cuando el contribuyente logre acreditar la naturaleza y efectividad del desembolso, no se afectarán con el impuesto único del inciso primero del Art. 21, sin perjuicio de que deberán tributar con el IDPC (Impuesto de Primera categoría), en tanto constituyen un agregado a la Renta Líquida imponible.

Por “relacionados” deberá entenderse cualquiera de las personas o entidades indicadas en el inciso último del Art. 21, se copia lo pertinente, lo remarcado es lo nuevo:

“a sus respectivos cónyuges, convivientes civiles, hijos no emancipados legalmente, o bien a cualquier persona relacionada con aquellos conforme a las normas de relación del número 17 del artículo 8° del Código Tributario o, a los directores, gerentes, administradores, ejecutivos principales o liquidadores, así como a toda entidad controlada directamente o indirectamente por ellos, y, además, se determine que el beneficiario final, en el caso de los préstamos y garantías es el propietario, socio, comunero o accionista respectivo”

Tener presente que, si los propietarios son contribuyentes de impuestos finales, no se afectarán, de acuerdo al inciso primero, sino que en reemplazo del 40% que se establece, tributarán de acuerdo al inciso tercero del artículo 21 de la LIR, esto es, la tributación será de su propio cargo, debiendo declarar y pagar los impuestos global complementario o adicional (según corresponda), más un recargo de un 10%. Lo anterior ocurrirá cuando los desembolsos hayan beneficiado al propietario, socio, comunero o accionista, incluyendo a sus respectivos cónyuges, convivientes civiles, hijos no emancipados legalmente, o bien a cualquier persona relacionada con aquellos conforme a las normas de relación del número 17 del artículo 8° del Código Tributario.

Ahora bien, considerando el universo de regímenes tributarios actuales, desde la perspectiva de la empresa, tomaremos como ejemplo de gastos rechazados, los clásicos desembolsos por mantención y funcionamiento de los automóviles, station wagons y similares, considerando que se encontrarán afectos al Art.21 (40%) sólo en el caso de que tales desembolsos beneficien directa o indirectamente a los relacionados a la empresa (directores, gerentes, administradores, ejecutivos principales o liquidadores, así como a toda entidad controlada directamente o indirectamente por ellos) o a sus propietarios (cuando estos no sean contribuyentes de impuestos finales).

En este caso, se desprenden tres posibles escenarios:

1. Si el contribuyente pertenece (o voluntariamente se incorpora) al Régimen General Semi Integrado (Artículo 14 A) considerar lo indicado en el Art.21:

“Las sociedades anónimas, los contribuyentes del número 1 del artículo 58, los empresarios individuales, comunidades y sociedades de personas que declaren sus rentas efectivas de acuerdo a un balance general según contabilidad completa, deberán declarar y pagar conforme a los artículos 65, número 1, y 69 de esta ley, un impuesto único de 40%, que no tendrá el carácter de impuesto de categoría”

En otras palabras, los gastos rechazados afectos al artículo 21, se deberán agregar y deducir a la determinación de la Renta Líquida imponible y afectarse con el 40% (en calidad de único).

2. Si el contribuyente se acoge al Régimen Propyme General (Artículo 14 D N°3) considerar lo indicado en la Circular 62/2020:

“La base imponible del IDPC deberá depurarse de aquellas partidas a las que se refiere el inciso primero, en caso que se afecten con el impuesto único que contempla dicho inciso y el inciso tercero, ambos del artículo 21, para mantener la tributación en carácter de única que afecta a estas partidas.”

En términos prácticos, lo anterior se traduce en el esquema de determinación de la base imponible que muestra la Circular, en su anexo N°3, página 74, puntos 15, 16, y 17, como sigue

| 15.- Partidas a que se refieren los incisos primero y tercero del artículo 21, que constituyan retiros de especies o cantidades representativas de desembolsos de dinero afectas a la tributación que establecen dichos preceptos legales, con las deducción autorizada por la letra c) del Nº 2 del artículo 33 de la LIR, a valor histórico | $(-) |

| 16.- Partidas a que se refiere el inciso primero e inciso segundo del artículo 21, no afectas a la tributación única que establece dicho precepto legal, a valor histórico | $(-) |

| 17.- Partidas a que se refiere el inciso primero e inciso segundo del artículo 21, no afectas a la tributación única que establece dicho precepto legal, a valor histórico | $(+) |

En la situación del ejemplo, el gasto rechazado se debe agregar a la determinación de la base imponible (si el gasto ha sido considerado como un egreso) y deducir la misma cantidad (a valor histórico), para afectarse con el impuesto del 40% (en calidad de único).

3. Si la empresa se acoge al Régimen Propyme Transparente (Artículo 14 D N°8), considerar lo señalado en la ya mencionada Circular 62/2020 en donde se indica:

“Para los contribuyentes acogidos al régimen de transparencia tributaria del N° 8 de la letra D) del artículo 14, los gastos que no cumplan los requisitos señalados en el artículo 31, comentados en el apartado 1.5.2, no pueden ser rebajados de los ingresos. Ahora bien, no les resultará aplicable la tributación dispuesta en el inciso primero del artículo 21.”

En términos prácticos, lo anterior se traduce de la siguiente forma en el esquema de determinación de la base imponible que muestra la Circular, en su anexo N°3, página 79, puntos 19 y 20:

| 19.- Partidas a que se refieren los incisos primero, segundo y tercero del artículo 21, que constituyan retiros de especies o cantidades representativas de desembolsos de dinero no afectas a la tributación única que establece dicho precepto legal, a valor histórico | $(-) |

| 20.- Partidas a que se refieren los incisos primero, segundo y tercero del artículo 21, que constituyan retiros de especies o cantidades representativas de desembolsos de dinero no afectas a la tributación única que establece dicho precepto legal, a valor histórico | $(+) |

Por lo tanto, en el ejemplo, se entiende que el gasto no podrá ser considerado como rebaja de la base imponible, ni será afectado con el impuesto del artículo 21 de la Ley de Impuesto a la Renta.

En definitiva, ese egreso no es parte de la deducción de gastos, con lo cual se mantiene el ingreso obtenido afectándose en el Global Complementario de los dueños.

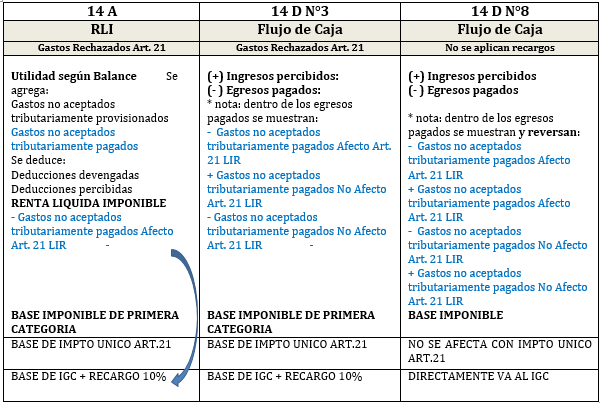

Un esquema que resume el efecto de los gastos rechazados, en los 3 regímenes, es el siguiente:

Ahora bien, como situaciones especiales, podemos considerar las siguientes:

4. Contribuyentes no sujetos al Art. 14 de la LIR:

De acuerdo a lo indicado en la Circular 53 del 2020, la Ley incluyó modificaciones al inciso segundo del Art. 21 de la LIR, estableciendo un nuevo supuesto de no afectación con el impuesto único, bajo un nuevo literal (v), consistente en “los gastos efectuados por Corporaciones y Fundaciones chilenas, salvo que se aplique, según su naturaleza, los supuestos del numeral iii) del inciso tercero”

Esto quiere decir que cualquiera sea el gasto que en que incurran las referidas entidades que incumplan los requisitos del artículo 31, este no se afectará con el impuesto único, sino que constituirán un agregado a la RLI, en conformidad con el Art. 33 Nº 1, por lo que deberán tributar con el IDPC (Impuesto de Primera categoría).

Lo anterior, a menos que resulte aplicable la tributación indicada en el numeral iii) del inciso tercero del Art. 21, esto es la tributación aplicable por el uso o goce de los bienes del activo de la entidad por parte de los dueños. Para ello, deberá entenderse que el propietario de tales entidades, es el fundador o asociado, respectivamente, contribuyente de impuestos finales.

5. Contribuyentes de Renta presunta:

No se ven afectados por la tributación establecida en el Art.21 de la LIR, ya que dicha norma esta orientada a quienes declaren rentas efectivas de acuerdo a un balance general según contabilidad completa o simplificada, en el caso del Régimen Propyme General (Artículo 14 D N°3).

6. Pequeños contribuyentes:

Por regla general, los pequeños contribuyentes, entiéndase los siguientes:

1. pequeños mineros artesanales;

2. pequeños comerciantes que desarrollan actividades en la vía pública;

3. suplementeros;

4. propietarios de un taller artesanal u obrero; y,

5. pescadores artesanales.

Tributan afectos a un Impuesto Único Sustitutivo de Primera Categoría, de conformidad a lo dispuesto en el Art. 22 de la LIR, donde el Impuesto a la Renta es recaudado por la municipalidad respectiva. Por lo tanto no se ven afectados por la por la tributación establecida en el Art.21 de la LIR, por el mismo motivo señalado en el caso anterior.

Se recuerda que la calificación de pequeño contribuyente corresponde al SII, y en la medida que no califiquen como tal, ya sea, por ejemplo, por la envergadura que presente el negocio, tanto en el volumen como en la rotación de mercaderías, deberán tributar con los regímenes que son normales para todos los contribuyentes.